一站式企业服务管家

合肥市代理记账协会创会会长单位

中国会计服务联盟联席主席单位

合肥市代理记账协会创会会长单位

中国会计服务联盟联席主席单位

原色财务——安徽工商注册实力品牌 | 400-600-2247

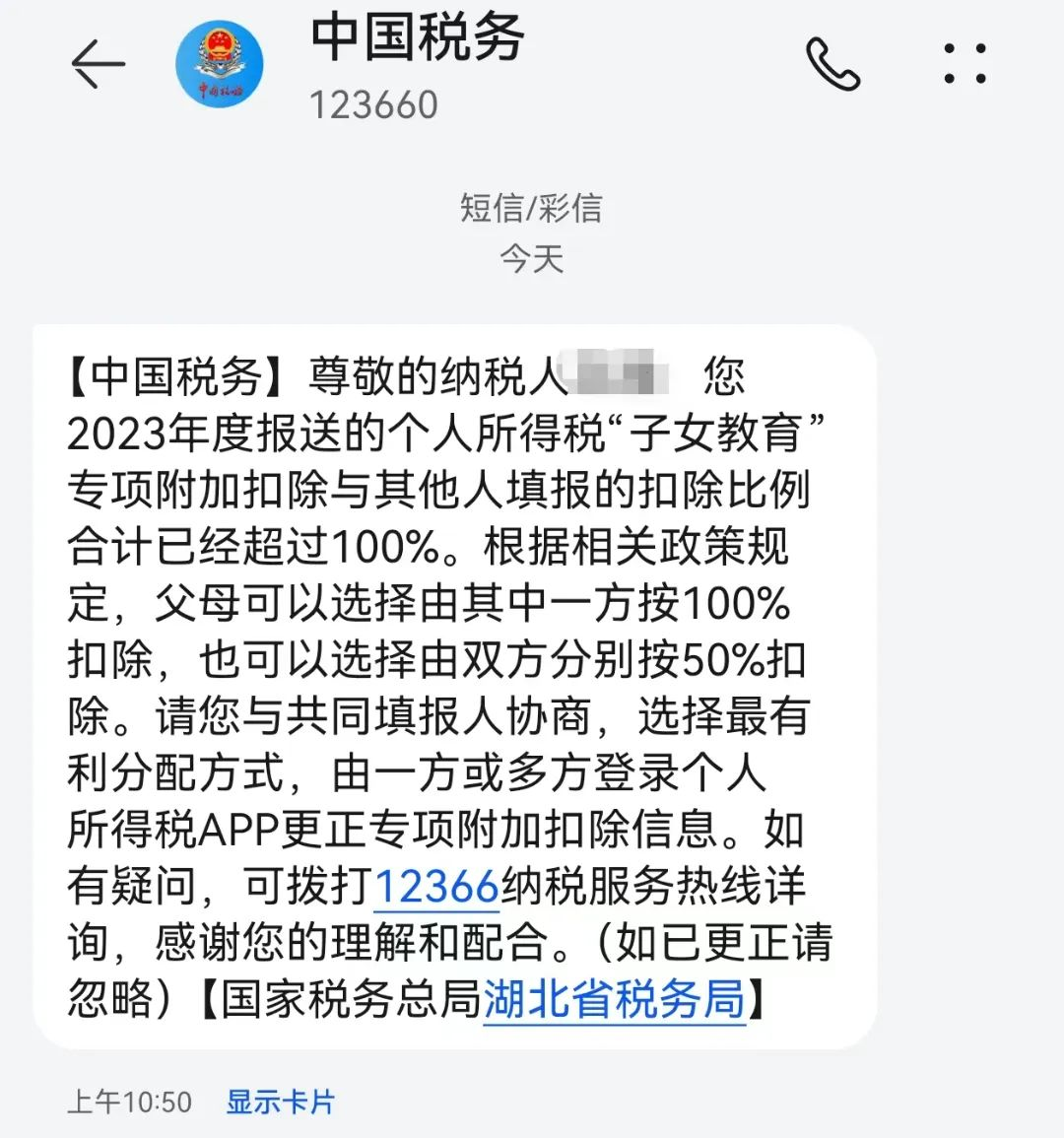

专项附加扣除填报不能大意!

联系人:张经理

电话:400-600-2247 18955119356

总部地址:合肥包河区南二环路与宿松路交口绿地中心C座23层

联系人:陈经理

手机:18955173270

地址:合肥市包河区南二环路绿地中心C座23层

联系人:李经理

电话:0551-65696608,手机:18056005844

地址:合肥市庐阳区阜阳路与北一环交口双岗双荣大厦西508室

联系人:徐经理

电话:18955115396

地址:合肥蜀山区望江西路218号港汇广场B座1317室

联系人:王经理

电话:15256535679

地址:新站区淮海大道京商商贸城I区五街KF栋131号

联系人:金经理

电话:18056007744

地址:合肥市经开区百乐门广场尚泽国际大厦607室

联系人:马经理

电话:18056007731

地址:合肥市肥东县撮镇镇华东建材中心A区104幢22号原色财务肥东分公司

24小时热线:400-600-2247 (免长途费)

网址:http://www.aaaaa-kj.com